Прошлым летом мне пришлось изрядно вложиться в свое здоровье. Внезапно обострившийся остеохондроз спровоцировал развитие жутчайшего шейно-плечевого синдрома. Мучительные боли, снижение подвижности – все в лучших традициях «жанра». Невролог в поликлинике по месту прописки, как назло, оказалась в отпуске.

Мое состояние не позволяло ждать полтора месяца до бесплатного приема, пришлось обратиться в коммерческую медицинскую организацию. За месяц я благополучно избавилась от неприятных симптомов и 35 тысяч рублей.

Были и другие траты, связанные со здоровьем, в том числе — на ребенка. По сохраненным чекам из частных клиник насчитала около 70 тысяч рублей за три года.

Налоговым кодексом (далее — НК РФ) предусмотрена возможность компенсации 13% от суммы расходов в социальной сфере — в моем случае это девять тысяч рублей. Чтобы воспользоваться правом на вычет, понадобилось заполнить декларацию 3-НДФЛ. Несмотря на то, что я делала это впервые, это оказалось совсем не сложно.

Вернуть ранее потраченные деньги можно не только с помощью налоговых вычетов. Оплачивайте покупки собственными средствами с картой «Халва» и получайте выгодный кешбэк. Потом можно конвертировать бонусы в рубли.

Универсальная карта «Халва» — не просто удобное платежное средство. Она, словно швейцарский нож, содержит десятки полезных финансовых инструментов в одном пластике и мобильном приложении. Кешбэк до 10%, рассрочка в 250 000+ магазинов и доход на остаток до 15% с бесплатным обслуживанием. Сделайте свою жизнь слаще и удобнее!

Что такое налоговая декларация о доходах 3‑НДФЛ

3-НДФЛ — это форма налоговой отчетности, предназначенная для уведомления государства о серьезных денежных поступлениях и тратах физического лица в определенных сферах жизни.

Работодатели сами передают информацию о зарплатах и делают отчисления за сотрудников в Федеральную налоговую службу (ФНС). Нам остается только декларировать дополнительные доходы и выручку, которую мы получили от предпринимательской деятельности.

Это правило относится ко всем налоговым резидентам России — людям, которые прожили в стране более 182 дней, — и нерезидентам, получившим доход в период пребывания в РФ.

В главе 23 Налогового кодекса прописано, кто и при каких обстоятельствах должен подавать декларации на доходы. Приведу наиболее распространенные примеры.

За 2023 год подать декларацию 3-НДФЛ должны лица:

- продавшие недвижимость, которой владели меньше пяти лет (в некоторых случаях меньше трех);

- получившие недвижимость, транспортные средства, акции, доли, паи от дальних родственников (тети, дяди, тестя, свекра) по договору дарения;

- выигравшие в лотерее, на соревнованиях или конкурсах приз до 15 тысяч рублей;

- получившие доход от сдачи в аренду недвижимого имущества;

- заработавшие деньги от зарубежных компаний;

- решившие получить налоговый вычет от государства.

В форме указывают доходы, полученные в налоговом периоде (есть исключения — см. пункт 4), и их источники; вычеты, которыми вы воспользовались; значения удержанного налога, авансовых платежей, а также суммы самого подоходного налога, подлежащие уплате или возврату.

Когда подавать декларацию 3‑НДФЛ

Обычно налоговую декларацию подают до 30 апреля. В 2024 году крайний срок сдвинули из-за майских праздников на 2 мая — первый день после окончания массовых гуляний в стране, приуроченных ко Дню труда.

Крайний срок действует только для лиц, которые обязаны задекларировать свой доход за 2023 год. Получатели налоговых вычетов могут подать 3-НДФЛ в любой день в течение текущего года.

Если дата выпадает на выходной, сообщить налоговой о своих финансовых поступлениях необходимо не позднее ближайшего рабочего дня после нее.

Не забудьте, что на основании сведений, которые вы передали, ФНС рассчитает сумму подоходного налога. Его надо оплатить до 15 июля. Сделать это можно через сайт налоговой или в банке, взяв в собой заполненное платежное поручение.

У всех вычетов есть свои сроки. Сначала ФНС назначает камеральную проверку — изучение поданных документов и данных на соответствие законодательству. Она может длиться от 30 до 180 дней. Срок зависит от типа переданной декларации. Например, проверка документов на имущественный вычет может занять не более месяца. Еще месяц уходит на выплату денег.

Если вы еще только задумываетесь о покупке квартиры и переживаете, что ставки по кредиту вырастут, оформите заем в Совкомбанке. Услуга «Гарантия минимальной ставки» дает шанс на возврат процентов, когда срок кредитования подойдет к концу.

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит в Совкомбанке, оформите услугу «Гарантия минимальной ставки» и получите шанс вернуть проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика.

Куда подавать налоговую декларацию 3‑НДФЛ

Сведения о доходах, подлежащих налогообложению, или расходах, на компенсацию которых претендуете, должны попасть в ФНС. Как именно, зависит от времени, которым вы располагаете, и ваших технических возможностей.

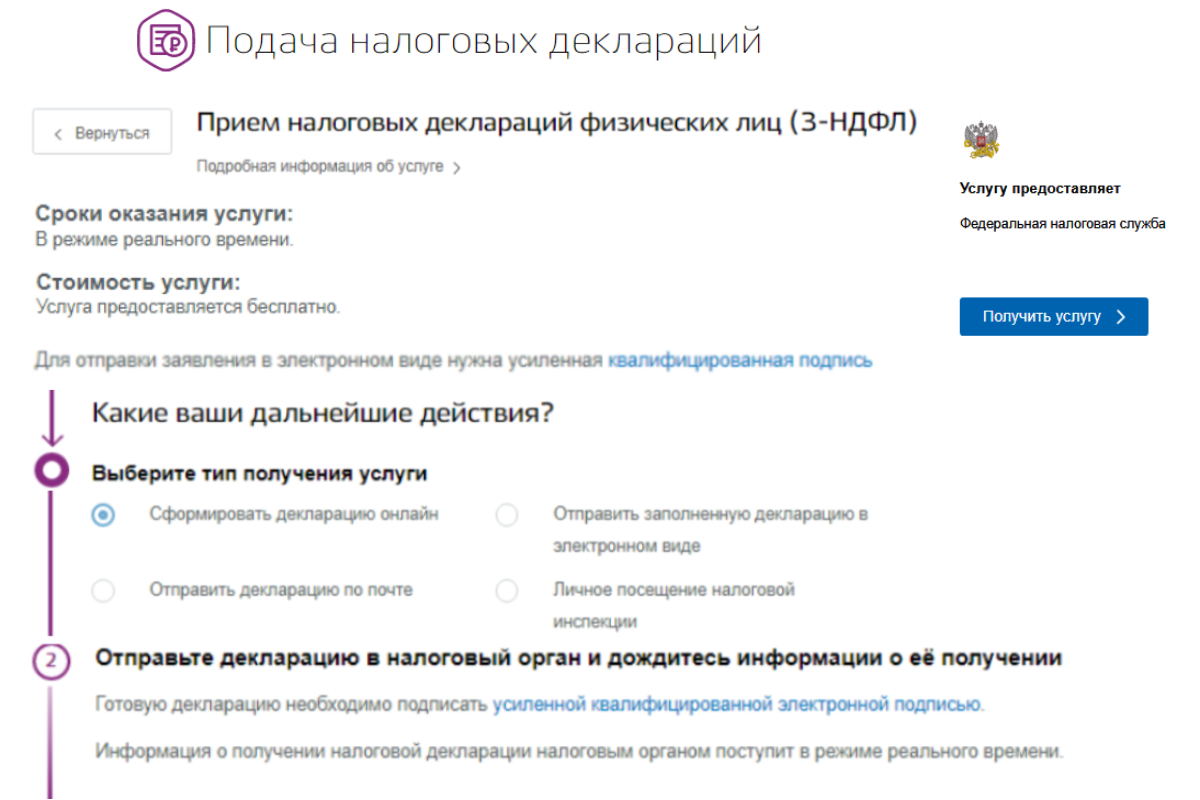

В электронном виде:

- в «Личном кабинете налогоплательщика» – потребуется зарегистрироваться и создать электронную подпись (ЭП);

- через портал госуслуг;

- с помощью платного онлайн-сервиса (например, «Налогия»).

В бумажном виде:

- заказным письмом с описью вложения по почте;

- лично в территориальный налоговый орган.

Правильно заполненную декларацию подают в инспекцию ФНС по месту постоянной или временной регистрации. Уточнить адрес можно на сайте службы.

Как заполнить и подать декларацию 3‑НДФЛ

С 2024 года подать заявление на имущественный или инвестиционный вычет, возврат части средств, потраченных на очное обучение, медицинские и физкультурно-оздоровительные услуги, страховые взносы по договорам ДМС, пенсионного и добровольного страхования жизни, уплату взносов в коммерческие пенсионные фонды можно в упрощенном порядке. В этом случае не придется готовить 3-НДФЛ — все необходимые данные будут у налоговой.

Если в вашем случае без 3-НДФЛ не обойтись, соберите все необходимые данные и приступайте к заполнению формы.

Из документов понадобятся:

- паспорт;

- свидетельство о постановке на учет в налоговом органе (ИНН);

- справка о доходах за отчетный временной интервал;

- бумаги, подтверждающие факт наличия доходов, подлежащих декларированию, и расходов, за которые полагается компенсация, – договоры, чеки, квитанции, платежные поручения и т. д.

Чтобы оформить вычет за расходы на медицину, соберите следующие документы:

- договор с медицинской клиникой;

- справку об оплате услуг с кодом «1» (код «2» — для вычета за дорогостоящие медикаменты);

- рецепты на лекарства с подписью лечащего врача и печатью медорганизации — для вычета за медикаменты;

- платежные документы — для вычета на лекарства;

- договор ДМС и платежные документы — для вычета за расходы по договору добровольного медстрахования.

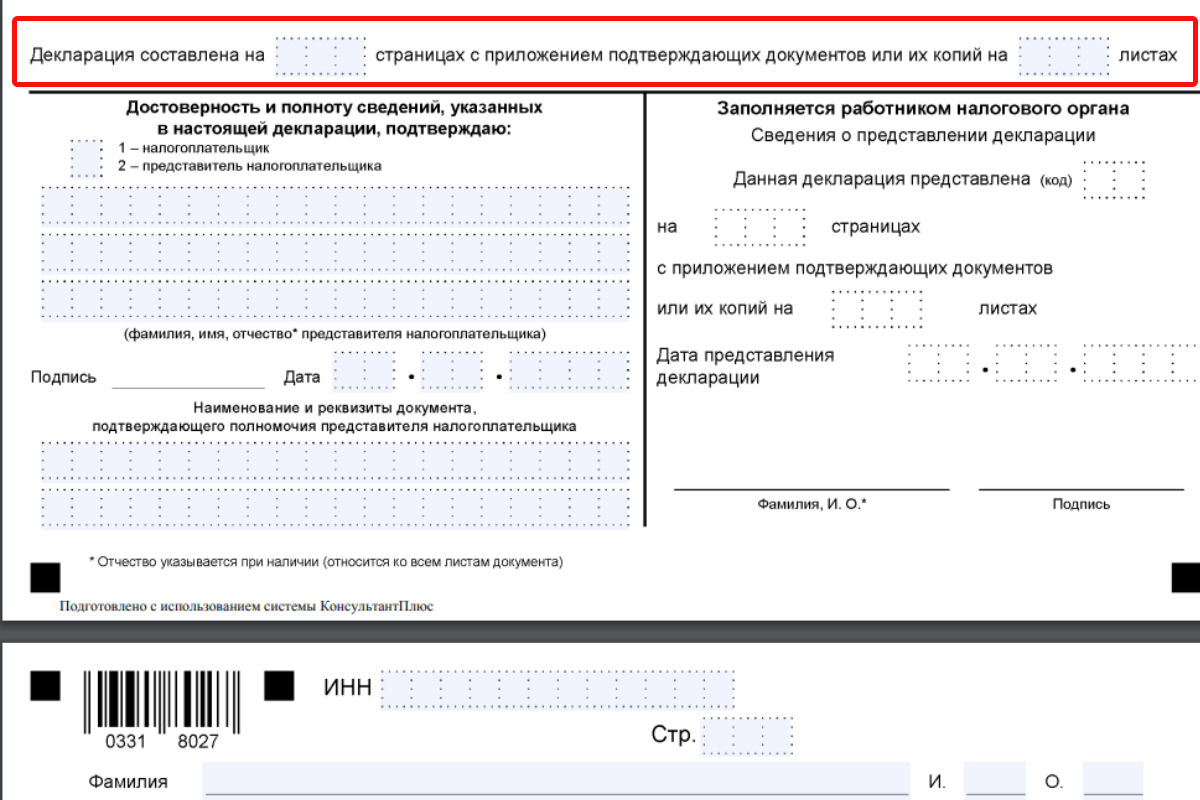

Распечатанный бланк декларации заполняют ручкой с черной или синей пастой. Данные вносят печатными буквами, в пустых ячейках проставляют прочерки.

Если вы решили скачать бланк и заполнить его в текстовом редакторе, используйте шрифт Courier New высотой 16 или 18 типографических пунктов. Текст нужно выровнять по правой стороне.

Существует еще несколько требований, которые нужно соблюдать при оформлении 3-НДФЛ, вне зависимости от способа формирования:

- в нее включают только необходимые листы из стандартной формы;

- если имеющихся страниц в разделе недостаточно, используют дополнительные;

- нумерацию листов указывают в поле «Стр.», начиная со второго — «002»;

- на первой странице прописывают общее количество основных листов и вложений;

- в каждой ячейке документа располагают только один символ, за исключением точек в датах и десятичных дробях;

- сумму подоходного налога округляют до целого значения по следующим правилам: до 49 копеек в меньшую сторону, от 50 копеек — в большую;

- остальные значения указывают с копейками;

- значения валютных доходов переводят в рубли по курсу Центрального банка на момент их получения.

Я подавала отчет, чтобы вернуть себе часть уплаченного налога, и делала это в «Личном кабинете налогоплательщика». Но моя инструкция будет полезна вам вне зависимости от цели, поскольку основные поля заполняются одинаково.

Итак, первое, что необходимо сделать, — авторизоваться на сайте ФНС. Если у вас нет аккаунта, необходимо посетить отделение по месту жительства для регистрации или использовать логин и пароль от «Госуслуг».

Следующий шаг — заказ электронной подписи (конечно, если это не было сделано ранее). Выберите в своем профиле опцию «Получить ЭП», придумайте пароль для подтверждения и отправьте заявку. Создание ЭП займет несколько дней.

Если вы получали какие-либо вычеты в отчетном периоде, рекомендую заранее скачать предыдущую декларацию из раздела «Доходы и вычеты» — она потребуется для переноса остатков на следующий срок.

Теперь можно приступать к оформлению актуальной декларации:

1. Перейдите в раздел «Жизненные ситуации», затем — «Подать декларацию 3‑НДФЛ».

2. Укажите период, за который подаете сведения.

3. Проставьте отметки напротив верных ответов на вопросы о повторном заполнении и резидентстве.

4. Заполните блок «Доходы», используя справку 2-НДФЛ, если данные не загрузились автоматически. С помощью кнопки «Добавить доход» по каждому коду дохода указывается сумма всех поступлений и вычетов за год.

5. Сверьте со справкой о доходах от работодателя итоговую сумму поступлений, удержаний, а также облагаемого дохода — она указана в строке «Налоговая база».

Эти действия необходимо проделать для каждого источника декларируемых доходов. Если вам нужно отчитаться по поводу поступления дополнительных денежных средств, выберите пункт «Физическое лицо или иной источник».

6. В разделе «Выбор вычетов» отметьте виды компенсаций, на которые претендуете, и нажмите «Далее».

7. Заполните сведения по всем типам выбранных вычетов по каждому объекту, услуге, ребенку.

8. В следующем разделе нажмите кнопку «Распорядиться» и укажите реквизиты счета для получения компенсации.

9. Прикрепите копии подтверждающих документов.

10. Введите пароль к сертификату ЭП.

11. Нажмите «Подтвердить и отправить».

Готово! Статус проверки, прочие уведомления и запросы от ФНС можно отслеживать в разделе «Сообщения».

Через Госуслуги подать декларацию сложнее, потому что придется выполнить несколько лишних и нервозатратных действий: например, заполнить бланк можно только через специальную программу, которую надо скачивать на ПК.

Где взять бланк налоговой декларации

Бланк доступен к скачиванию на сайте ФНС. Его нужно либо заполнить в текстовом редакторе, либо распечатать и вписать информацию от руки. Но гораздо удобнее оформлять документ с помощью специальной программы «Декларация» – в ней автоматически проверяется правильность внесения данных и вычислений.

Подавайте налоговую отчетность только по актуальной форме. В ином случае ее отклонят.

Что будет, если не подать декларацию 3‑НДФЛ или сделать это с опозданием

Несвоевременная подача отчета карается штрафом. Если нет сумм, подлежащих уплате, то санкция ограничится всего одной тысячей рублей. Но если выяснится, что вы должны были уплатить НДФЛ и не сделали этого, штраф составит 5% за каждый просроченный день, но не более 30% от суммы. Сам налог тоже придется погасить.

Налогоплательщику, который укажет не все доходы, придется заплатить штраф в 20% от неуплаченной суммы или 40%, если он сделает это умышленно.

Разумеется, санкции не распространяются на тех, кому нечего декларировать. А упущенная выгода — единственная потеря для граждан, у которых не было дополнительных финансовых поступлений, но были расходы, подлежащие компенсации. Я решила не отказываться от возможности вернуть себе несколько тысяч рублей и предлагаю вам сделать то же.

Вся информация о ценах актуальна на момент публикации статьи.